数字化转型已经成为当今银行业的主要趋势。传统的银行业务已经无法满足现代消费者对快速、方便和个性化服务的需求。银行超高价值客户服务作为银行业务中的关键部分,必须随着数字化转型趋势而发生变化。本文旨在探讨银行超高价值客户服务的数字化转型,并分析银行数字化转型对客户服务的影响。本文将从以下三个方面进行探讨:

一、数字化转型趋势下的银行超高价值客户服务

数字化时代的到来,让消费者的需求发生了翻天覆地的变化。相信通过我们日常生活的咨询、查询以及各种购物行为等都可以窥见一些实数, 消费者越来越倾向于快速、方便和个性化的服务。银行超高价值客户通常拥有较高的储蓄及理财需求,对于他们而言,他们很重视银行产品的品质和服务的优异性。超高价值客户毕竟少数,他们对银行的贡献度往往要高于常规银行客户,银行会投入更多的资源来服务这部分客户。因此,超高价值客户服务在银行业务中扮演着至关重要的角色。

在数字化转型的背景下,人工智能、大数据、云计算等新兴技术的运用,为银行超高价值客户服务带来了大量的机遇。通过数字化技术解决典型的板块化和人口不稳定性,以及复杂的多重产品和服务,银行在这些趋势下提高了超高价值客户关系的满意度,缩短了客户服务的时间,提高了银行的盈利能力,保护了银行给超高价值客户提供了优质和个性化的服务。

二、数字化转型背景下的银行超高价值客户服务的优势

银行超高价值客户服务的数字化转型,为银行业务带来了很多优势。

2.1 提高客户体验

数字化转型大幅提升了银行超高价值客户与银行的互动性。随着大数据的迅猛发展,数据介入能够有效地将用户的信息和需求量化,为服务创新提供新的可能性。原先基于用户需求提供的被动服务响应,从用户需求到预判,通过大数据的推算和预判,使主动服务成为可能,而原先标准化、模块化、预设的服务形式,由于大数据和互联网的发展,实现了“千人千面”的、动态的、定制化的服务,例如招商银行推出了基于大数据和可穿戴设备的“私人银行健康计划”,通过收集客户的健康数据和行为习惯,为客户提供更加个性化的健康管理服务,改变了传统私人银行健康类增值权益通过赋予权益次数,客户有需要时发起预约的模式。

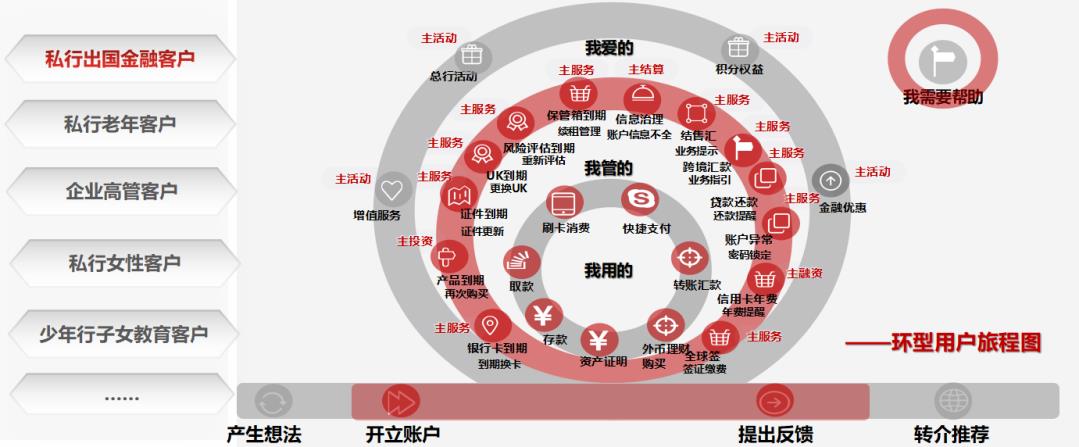

回归我行服务思考,用数字化的方式来实现客户体验的整体改善,最常用工具就是用户旅程图,从用户视角,以用户体验的时间或周期为逻辑线条,展现用户经历的各个阶段和用户与组织产生交互的时刻,下图描述了私行出国金融客户的全旅程,每一个触点以及触点之间均会存在服务的契机,需要长期做数字化服务监测,不断调整和优化的过程,最关键的是可以从全局的角度审视自己的服务。

2.2 提高服务的质量

数字化转型的趋势可以大幅提高银行超高价值客户服务的质量。通过以人工智能技术为基础的自动化系统来实现银行超高价值客户服务,不仅可以大大降低服务成本,而且还可以提高服务效率。自动化系统可以根据客户的需求,为客户提供精准和个性化的服务,以拓展银行与客户之间的关系。工商银行还加强了客户信用风险管理,并通过建立数字化客户风险信用评估体系,提升了客户服务的精准度和效率,建设银行推出了基于数字化与互联网技术的“私人银行智选”服务,为客户提供更加精准的理财投资建议。通过智能投资组合的优化,客户可以享受更高的投资收益率和更少的风险。

在一线服务实践中面对10万量级高价值客户,如何在远程端更好的运用数字化的手段做服务设计,以客户为中心,围绕客户重新规划组织资源、促进组织运作,提高员工效率,最终使用户体验感得以提升。一是分级管控:通过“客户服务管理平台”做到客户数据可视,客户事件同步,同时依托M+现有标签功能,建立“分级管控”模型,根据客户的使用记录和偏好进行监测与管理,通过大模型技术的识别算法,将各类事件按影响程度进行赋分,分为“紧急事件”“重要事件”“一般事件”系统按分级管控事件进行提示,员工可及时对客户行为匹配对应策略,例如客户有大额资金转出,产品亏随等即将面临降级,定级为紧急事件,可采取面访等方式及时干预;如一定时间内与我行各渠道未做任何联动等状态,定级为重要事件,可采取活动、权益匹配等进行激活。二是精准触达,通过捕获客户行为习惯,从客户旅程入手优化体验,在客户权益属性、活动属性、资产走势、产品复购等行为下,系统性分析并找准关键用户的需求场景,逐步增加“数字共生”在客户生命周期与服务生命周期的体现落实建立服务策略日历,设计服务链路,面向不同客群受众,进行有针对性的服务内容沟通,将实现系统下发任务,在企业微信查询并执行任务,及时满足客户需求,提升客户信任,提高服务效率,为客户提供更加个性化和智能化的服务。三是长效追踪,策略决策,需要通过人工智能技术和大数据分析等手段,高端团队在服务过程中及服务后进行数据库的建立,通过企业微信服务数据、经营数据、增值权益服务数据、客户服务数据等方面建立数据报表,在120余项数据中与智策平台进行结合,提供识别客户需求的精准服务数据支撑,并应用到后续服务过程中,实现服务为数据提供依据,数据为服务提供支撑的闭环管理模式,思路图如下:

2.3 提高销售业绩

数字化转型的趋势可以大幅提高银行超高价值客户服务的销售业绩。数字化银行超高价值客户服务平台允许银行随时跟踪客户的需求和倾向性,及时与超高价值客户联系,为客户提供量身定制的理财方案和服务组合,全面提升客户的投资回报率和感受度。高净值客群资产在数千万乃至数亿元不等,在资产规模上属于中国顶尖的0.1%的人,这个客群相对较为神秘,因此共情和洞察高端客户需求难度较高,在数字化转型过程中,可采用“真实虚拟人”的方式,因为尽管任务是虚构的,但她背后的动机和需求是真实的。典型用户越具体、特征越详细,我们想要获取的那个“终极用户形象”就会越清晰、越真实,下图为初期展示图,量身定制在数字化的背景下也即将成为现实。

三、数字化转型对银行超高价值客户服务的影响

银行超高价值客户服务的数字化转型,既有积极的影响,也有一些负面的影响。

3.1 增加投资和成本

数字化银行超高价值客户服务需要银行大量投资,以建立数字化银行超高价值客户服务平台。投资包括人员成本、研发成本、技术成本等多种方面,对于一些资金困难的银行,数字化转型将带来不小的负担。

3.2 安全风险

数字化银行服务平台的安全性也是一个非常重要的话题。由于银行超高价值客户往往涉及到较大的金额,因此安全风险是必须要考虑的问题。银行需要投入大量资金、人力和技术,以保障银行数字化银行超高价值客户服务平台的信息系统安全性,确保超高价值客户的隐私等方面的安全。

3.3 需要调整运营模式

数字化银行超高价值客户服务需要银行调整运营模式、流程等方面。银行必须要合理安排银行超高价值客户服务的时间和空间,再确保数字化银行超高价值客户服务的质量。因此,银行必须主动寻找新的运营模式,以适应新的数字化转型趋势。

结论

总的来说,随着数字化时代的到来,银行超高价值客户服务的数字化转型将大大影响银行业务的发展。银行在数字化转型的过程中,应该厘清数字化发展的方向和思路,针对客户需求,发展个性化产品和服务,围绕以客户为中心,提高客户服务体验,加强服务质量,进一步整合各项资源和技术,不断创新和推进服务探索,为客户提供更优质、更全面、更可靠的银行服务。

来源:《客户世界》

作者:刘纯